昨年、マンションを2室購入したことで保有数がトータルで10室になりました。

アパートやマンションの区分賃貸経営では、10室以上あると事業的規模として認められ、正規の帳簿(複式簿記)をつければ青色申告で65万円の特別控除を受けることができます。

これは非常にお得な制度です。課税所得を65万円減らせるということは、私の場合は税金が数十万円も少なくなります。

事業的規模かどうかの判断基準

不動産賃貸業が事業的規模かどうかは、原則、社会通念上の事業規模として、実質的に判断しますが、目安として「5棟10室」という基準があり、概ねこれに該当すれば「事業的規模」と判定されます。

5棟10室基準

(1) 貸間、アパート等については、貸与することのできる独立した室数がおおむね「10室」以上であること。

(2) 独立家屋の貸付けについては、おおむね「5棟」以上であること。

「事業的規模」と認められた場合の4つの特典

①65万円の青色申告特別控除が適用。(最高65万円まで所得から差し引ける)

②事業専従者の給与控除が適用。(家族への給与を必要経費にできる)

③貸倒損失(回収不能になった賃料)がその年の必要経費になる。

④資産損失(取壊しや除却による建物の損失)が全額必要経費になる。(3年間の繰越が可)

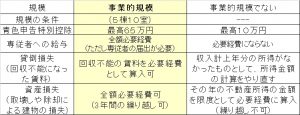

事業的規模と、そうでない場合の比較

4つの特典について、事業的規模と、そうでない場合の比較すると次の表1.のようになります。

表1.事業的規模と、そうでない場合の比較

65万円の特別控除は、お得ですね。

専従者控除についてですが、家族を専従者にすると、配偶者控除や扶養控除の対象からはずれます。扶養家族がいる場合は注意が必要です。

事業的規模でない場合も青色申告にすれば最高10万円の控除受けられます。

事業規模に満たない方でも、青色申告に挑戦してみても良いかもしれません。ちなみに、私はマンションが10室になるまでずっと白色申告でした。

事業的規模の判断や特典の詳細は、国税庁のWEBサイト「No.1373 事業としての不動産貸付けとそれ以外の不動産貸付けとの区分」を参照ください。

65万円の青色申告特別控除を受けるための条件

青色申告で65万円の特別控除を受けるためには、次の2つの条件クリアしなければなりません。このあたり、白色申告や10万円控除の青色申告と比較し、ちょっと面倒ですがトライしてみましょう。

①事前の申請書の提出

・青色申告をしようとする年の3月15日までに「所得税の青色申告承認申請書」を税務署へ提出すること。

また、次の書類も税務署に提出しておく必要があります。

・「開業届け」(開業から1ヶ月以内)。

・「専従者給与に関する届出書」(専従者控除を適用する場合、専従者をおいてから2ヶ月以内)

②複式簿記で記帳する

65万円の控除を受けるには、収入や経費などを「複式簿記」で記帳し、主要簿とよばれる「仕訳帳」と「総勘定元帳」の作成が必須です。また「損益計算書」と「貸借対照表」も作成し確定申告の際に提出します。帳簿や領収書は、確定申告書の提出期限日の翌日から、7年間保存しなければなりません。

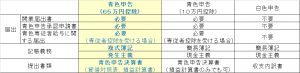

白色申告と青色申告(控除10万円、65万円)の届出・記帳・提出書類の一般的な違いを下表2.にまとめてみました。

表2.白色申告と青色申告の「届出・記帳・提出書類」の一般的な違い

白色申告から青色申告へ変更時の「開業届け」について

私はこれまで不動産所得を白色で申告してきました。今回、青色申告に切り替えるに当たり「開業届け」が必要かどうかわからなかったため、税務署の担当者に問い合わせてみました。

結果、『既に白色申告をしていて、その内容から「開業している」ことがわかっているため、改めて開業届けを出す必要はありません』といわれました。

ということで、今回、青色申告に切り替えるための届出として「所得税の青色申告承認申請書」のみを税務署へ提出してきました。

おわりに

まだ複式簿記の書き方に慣れていないため、たまに「貸方?」「借方?」ってな状態です。現在、仕訳をしながら勉強中です。

来年は必ず65万円の控除を受けたいと思います。