医療費控除とは?

一言でいうと、「1年間(1/1-12/31)に支払った医療費が一定額を超えると、税金が安くなる制度のことです。

年末調整で申請できるのか?

サラリーマンをしていてちょっとうれしいのは、毎年年末になると、生命保険や住宅ローンなどの控除を会社に申請することで、払いすぎた所得税を戻してもらう、年末調整という制度があります。(まあ税金を多めに先払いしているので、返してもらうのは当たり前なんですけどね)

ただ、残念なことに、医療費控除は年末調整では申請できません。

医療費控除を受けるためには、確定申告を行わなくてはなりません。

過去5年までさかのぼって控除を受けられます。

会社から貰う年末調整の申請書に、医療費控除のことがかかれていないので、この制度を知らない人がけっこう多いみたいです。

もしこれまで申告してなかったとしても、過去5年前までさかのぼって控除を受けることができます。いまこれを知った方は、過去5年間の医療費を見返してみてはいかがでしょうか。

申請期限は、原則、2月16日から3月15日まで

医療費控除の申請期限は確定申告の期限と同じく、原則、翌年の2月16日から3月15日までとなります。ただし、医療費控除等の還付を受けるだけの確定申告であれば、2月16日より前でも税務署に提出できます。

医療費控除の金額はどう計算するの?

医療費控除の額は次のように計算できます。

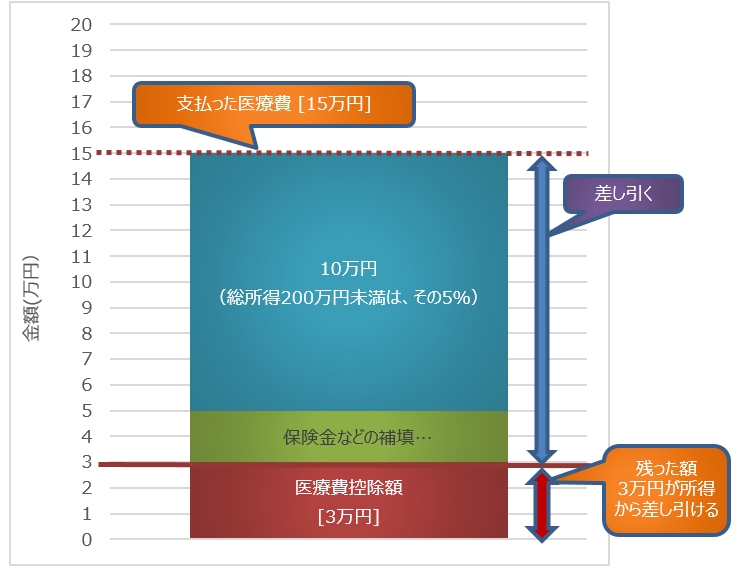

「医療費控除額」は、「実際に支払った医療費の合計額」から「保険金などで補填される金額」を差し引き、さらに「10万円 (総所得200万円未満は、その5%)」を差し引いた残りの金額となります。

つまり、「医療費控除額」

=「支払医療費」-「補填額」-「10万円(所得200万円未満は、その5%)」

この額を所得から控除できます。

例えば、所得500万円の人が、医療費を15万支払い、保険金で2万円が補填された場合、医療費控除の額は、3万円(=15万円-2万円-10万円)となります。(図1 医療費控除の計算例)

※保険金などで補填される金額とは、例えば、生命保険の入院費給付金、健康保険の高額療養費・家族療養費・出産育児一時金などの給付のことをいいます。

誰の医療費が対象になるの?

国税庁のウェブサイトには、「納税者が、自己又は自己と生計を一にする配偶者やその他の親族のために支払った医療費であること。」と書いてあります。

基本的に「家族」や扶養に入っている親族のために払った医療費が控除の対象になります。東京で一人暮らししている大学生の息子・娘さん、実家で暮らしている年老いた両親なども、仕送りなどをしていれば、別居していても対象になります。

医療費に含まれるもの、含まれないものの見分け方は?

基本的に病気の治療や診察のための費用で、「一般的に支出される水準を著しく超えない部分の金額」が「医療費」とされています。

一方、予防や美容、健康増進を目的とするものは対象になりません。

この違いを覚えておけば、だいたい判断できると思います。

医療費に含まれるもの

・診療又は治療の費用(病院等で払った治療費)

・治療又は療養に必要な医薬品の購入(薬局で購入した薬代)

・病院、診療所、介護老人保健施設、介護療養型医療施設、指定介護老人福祉施設、指定地域密着型介護老人福祉施設又は助産所へ収容されるための人的役務の提供の対価(一般的に公共交通機関を指す)

・治療のための、あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術費用

・療養上の世話代( 保健師、看護師、准看護師、家政婦など)

・助産師による分べんの介助

・介護保険制度の下で提供された一定の施設・居宅サービスの自己負担額

・通院費、医師等の送迎費、入院の際の部屋代や食事代、医療用器具等の購入代やその賃借料で通常必要なもの

・義手、義足、松葉杖、補聴器、義歯などの購入費用

・おむつ代(「おむつ使用」の証明書か確認書が必要)

医療費に含まれないもの

・健康診断の費用

・医師・看護師に対する謝礼金

・ビタミン剤など病気予防や健康増進のための医薬品

・ マッサージや指圧などの施術でも、 疲れを癒したり、体調を整えるなど、治療に直接関係のないもの。

・親族の付き添いに支払った費用

・ 自家用車で通院する場合のガソリン代や駐車場の料金

・未払い医療費

・美容目的の費用

・インフルエンザなどの予防接種

ただ、医療費に含まれるものと含まれないものを”正確”に見分けるには、ちょっと専門的な知識も必要そうですので、正確な判断を要する場合は、税理士に相談するか、国税庁のWEBサイト「No.1122 医療費控除の対象となる医療費」

<https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1122.htm>

などを参考にしていただければと思います。

領収書は捨てずに必ず保管しておきましょう

医療費控除を受けるためには、次の3つの書類が必要となります。

領収書・・・とにかく医療費と認められそうなものは、その領収書とっておき、まとめて保管しておきましょう。(5年間は保管しておきましょう)

記録表の作成・・・電車、バスなどの交通機関の切符など領収書が発行されないものについては、その詳細を記録しておきましょう。(5年間は保管しておきましょう)

源泉徴収票・・・確定申告の際に必要です。会社からもらっておきましょう。

確定申告書・医療費明細の作成方法

医療費控除を受けるには、確定申告書と医療費の明細書の作成が必要です。

確定申告書の作成方法

年末調整対応外の医療費控除を受けるためには、「確定申告書A」を用意します。申告書の用紙は、国税庁のHPからダウンロードするか、直接税務署から入手することができますが、今ではネットとパソコンがあれば、こちらの「国税庁 確定申告書等作成コーナー」で簡単に作成することができます。こちらをお勧めします。

医療費の明細書の作成方法

医療費控除の金額を計算するためには、医療費の明細書を作成します。

そして確定申告の際、申告書と一緒に医療費の明細書を提出します。

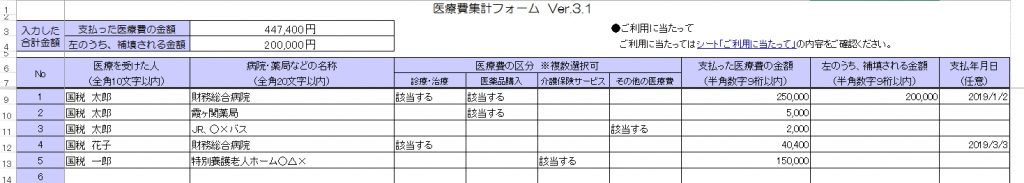

この明細書も、国税庁のWebサイト「医療費集計フォームのダウンロードページ」からエクセルファイル形式でダウンロードできます。

下の図2のように、シートの表に該当する必要事項(医療を受けた人 病院・薬局などの名称、医療費の区分、払った医療費の金額、 補填される金額)を記入をします。すると「支払った医療費の金額の合計」と「 補填される金額の合計」の2つが自動的に計算されます。

Webで確定申告書を作成する場合は、該当箇所にこの2つのデータを入力すれば 医療費控除に関する記載は完了です。

医療費集計フォームは、大変便利なツールですので、明細書の作成に利用してみてはいかがでしょうか。

まとめ

・医療費控除とは、税金を安くしてくれる制度の一つです。

・年末調整では申請できません。確定申告が必要です。

・過去5年までさかのぼって控除を受けられます。

・自分とその家族 の医療費が対象です。

・その年の1月1日から12月31日までの1年間に支払った医療が対象です。

・申請期限は原則、翌年の2月16日から3月15日です。

・医療費控除額=「実際に支払った医療費の合計額」-「保険金などで補填される金額」-「10万円 (総所得200万円未満は、その5%)」 で計算します。

・医療費控除の対象は、基本的に病気の治療や診察のための費用です。予防や美容、健康増進を目的とするものは該当しません。

・領収書は5年間をなくさず保管しておきましょう。

・確定申告の際に「医療費の明細書」の提出が必要です。

・医療費の明細書のフォーマットは 国税庁のWebサイト「医療費集計フォームのダウンロードページ」 からダウンロードできます。

・ 確定申告書は、「国税庁 確定申告書等作成コーナー」で簡単に作成することができます 。

おわりに

医療費控除は受けられたとしても、差し引けるのは10万円を超えた部分だけです。 医療費が年間12万円かかったとしても、控除できるのは2万円程度、所得税の税額が20%だとした単純計算で4千円程度の還付です。一方、確定申告は、はっきり行って面倒な作業です。

医療費控除だけが目的の確定申告であれば、還付額の少なさを考えると、割に合わないなと思いがちです。

でも、お得になるのは所得税だけではありません。

住民税も少し安くなります。

また、寄付金控除(ふるさと納税)などもあわせて行なうと、少しお得感が増してくるとおもいませんか?

私の場合は、サラリーマンの給与収入以外に、不動産所得、先物、雑所得などがあり、また寄付金控除や生命保険控除なども受けることから、確定申告のついでに、医療費控除をうけているようなものです。

医療費は毎年、10万円を少し超える程度あります。

「塵も積もれば山となる」です。

収入源を複数築き、控除を最大限活用することで、コツコツと可処分所得を積み上げ資産形成していきたいと思います。そのためには、たかが医療費控除、されど医療費控除という気持ちで、毎年、申告書を作成しています。

皆さんも、医療費が10万円を超えたら、面倒がらずに、頑張って確定申告し、税金を還付してもらってみてはいかがでしょうか。