こんばんは、

サボリーマンです。

今日も体調不良のため会社をサボってしまいました。

自宅でまったりしていると、知り合いから

「NISA始めたいんだけど、「一般のNISA」と「つみたてNISA」どっちがいいかな?」

というメールが届きました。

私は15年ほど前から株の売買をしているため、NISAという株式メインの資産運用の制度があることを知っていましたが、私の年間の株の売買額は数百万円以上になってしまうので、小額でしか取引できないNISAにあまり興味がありませんでした。

でも、

「非課税」

という言葉に、やっぱり魅力を感じてしまいます。

この機会にNISAについて詳しく調べてみました。

結論としては、個人的には「中長期的な運用をする銘柄を買うのであれば、一般NISAの枠で買っておいてもいいかな」と思いました。

とりあえず、時間をみて一般NISAの口座開設をしておきたいと思います。

この記事では、

・そもそもNISAとはどんな制度か?

・「一般NISA」と「つみたてNISA」は何が違うのか?

・それぞれのメリット、デメリットは?

について、答えを知ることができます。

記事の最後に、一般NISA・つみたてNISA・課税口座の特徴とメリット・デメリットをまとめた表を載せました。

小額かつ中長期でコツコツと資産運用をしたい人、 節税に興味がある人 は、この記事を読んで、NISAに興味を持っていただけると幸いです。

NISAって何?

NISAは、少額投資非課税制度のことです。NISAの「N」は日本(NIPPON)の頭文字で、「ISA(アイサ)」はIndividual Savings Accountの略です。英国のISA(個人貯蓄口座)を参考にした「少額投資非課税制度」のため、「日本版ISA」という意味でNISAという愛称がつきました。

この制度は、一般的な株式の課税口座(一般とか特定とよばれる口座)と違い、小額(年間最大120万円)からの投資しかできませんが、一定期間内であれば、譲渡益(株を売ったときの利益)や配当・分配金に税金がかからないというメリットがあります。

デメリットとしては、大口(120万円以上)の投資ができないことや課税口座で発生した譲渡益や配当金等との損益通算ができないことなどが上げられます。

非課税が最大のメリット

NISAの制度ができる前は、株式の売買は、課税口座を利用するのが普通でした。課税口座の取引は、売却したときの「譲渡益」や定期的に入る配当には、原則全て「20%+復興税」が課税されていました。[1]

[1]復興税(復興特別所得税)は 2013年(平成25年)1月1日からの25年間徴収。税額に2.1%上乗せ。

一方、NISAは一定の条件を満たすと税金が免除(非課税)になることが最大のメリットです。

「一般NISA」と「つみたてNISA」の違い

NISAの制度は、大きく分けて2種類あります。

2014年1月に開始した「NISA」(ここでは「一般NISA」と書くことにします)と、2018年1月に開始した「つみたてNISA」です。

2つの制度は、利益が非課税になるのは同じですが、その条件である「年間の投資枠(投資総額)」、「投資の期間」、「投資対象の種類」が少し違っています。

それぞれの制度の仕組みや非課税となる条件を詳しく見てみます。

まずは、一般のNISAから説明します。

一般NISAについて

非課税となる条件

NISAの場合、毎年の新規投資額は120万円が上限となります。

非課税期間は最長5年間です。

期間終了後は、新たな非課税投資枠への移管(ロールオーバー)することで、継続保有が可能です。

対象商品

国内株式(国内ETF、REIT、ETN)、ほとんどの投資信託、海外ETFなど多くの商品が購入できます。IPOも対象です。(ただし、信用取引はできません)

譲渡益(売却益)や配当・分配金の非課税のイメージ

一般NISAの譲渡益(売却益)や配当・分配金の非課税のイメージは、次ぎの図1のようになります。

例えば、ある株式を120万円(年間の非課税枠上限)で購入して、5年後に200万円に値上がって売却した場合、利益は80万円になりますが、この利益(譲渡益)に税金はかかりません。(一般の課税口座では20.315%≒16.3万円の税金がかかるので、この16.3万円が節税額になります)。

また、売却までに手にした配当や分配金にも税金はかかりません。(これも一般の課税口座の場合は20.125%の税金がかかります)

出典:金融庁HP<https://www.fsa.go.jp/policy/nisa2/about/nisa/overview/index.html>(2019.5.16アクセス)

5年後に売らなかった場合どうなるのか?

もし、5年後に売らなかった場合はどうなるのでしょうか

その場合は、次ぎの図2のように、

①翌年のNISAの非課税投資枠に移す(ロールオーバー;非課税期間の延長)

②課税口座(特定口座)に移す

のどちらかを選択することになります。

②の課税口座に移した場合は、その後の譲渡益や配当には税金(20.315%)がかかります。

①のロールオーバーする場合について、次に詳細を説明します。

出典:金融庁HP<https://www.fsa.go.jp/policy/nisa2/about/nisa/overview/index.html>

(2019.5.16アクセス)

ロールオーバーするときの注意点

ロールオーバーとは、株式等を購入してから5年後(満期)に、翌年のNISAの非課税投資枠に移す制度です。

ロールオーバーをすると非課税期間満了時点の「時価」が取得単価となり、その分だけ翌年の非課税投資枠を使用してしまいます。そのため、翌年のNISA口座で投資できる額が減ってしまうことが注意点です。

時価が翌年の非課税投資枠(120万円)を超える場合でもロールオーバーは可能ですが、非課税枠をすべて使用してしまうため、翌年の新規投資はできません。

具体的な例として、120万円で買った株が5年後の満期に時価200万円になった場合を考えます。これを売らずにロールオーバーすると、時価200万円分を全額分移管できますが、翌年の投資枠の上限120万円を超えてしまっていますので、その年はNISAでの購入ができなくなります。

なお、時価200万円は、新規投資枠120万円を80万円分超えていますが、超えた分もロールオーバーで移管できるので、オーバーした80万円が翌々年の投資枠を制限することはありません。この点は安心です。

一般NISAの留意点

それ以外の一般NISAの留意点を書いておきます。

・5年間待たなくても、その途中の1年後や2年後に売却してもその利益には税金がかからない。

・最初年に120万円分購入しても、次の年は、新たに120万円分購入できる。

・1年の非課税投資枠の未使用分は、翌年以降に繰り越せない。

・NISA口座内で発生した損益と、他の口座(特定/一般)で発生した損益とを、損益通算できないことや、損失の繰越控除ができない。

次は「つみたてNISAの特徴です。

つみたてNISAについて

非課税となる条件

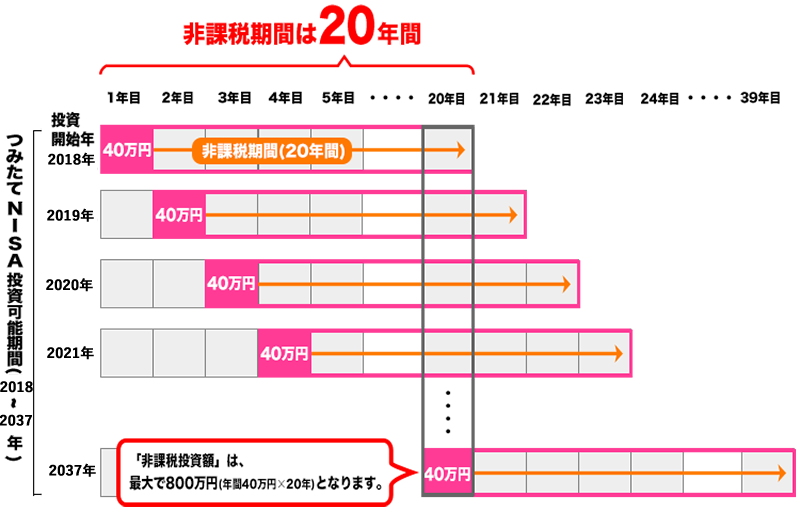

つみたてNISAの場合、毎年の新規投資額は40万円が上限となります。

非課税期間は最長20年間です。

対象商品

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した投資信託(公募株式投資信託)とETF(上場株式投資信託)に限定されています。

例えば投資信託の場合、以下の要件をすべて満たすものとなっています。

・販売手数料はゼロ(ノーロード)

・信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

・信託契約期間が無期限または20年以上であること

・・・・・・・・

などと、いろいろ細かい条件が付いているようですが、具体的な対象商品は「こちら」(金融庁のHP)にまとめられていますので、ご参照ください。

譲渡益(売却益)や配当・分配金の非課税のイメージ

つみたてNISAの譲渡益(売却益)や配当・分配金の非課税のイメージは次ぎの図3のようになります。毎年40万円を上限として投資信託が継続購入可能です。分配金や譲渡益(売却益)は購入した年から数えて20年間、課税されません。非課税で保有できる投資総額は最大800万円となります。

非課税期間(20年間)が終了した場合は、課税口座(一般/特定)に払い出されます。

ただし、つみたてNISAでは、ロールオーバー(翌年の非課税投資枠に移すこと)はできません。

出典:金融庁HP<https://www.fsa.go.jp/policy/nisa2/about/tsumitate/overview/index.html>

(2019.5.16アクセス)

まとめ

以上、いろいろと書きましたが、一般NISA・つみたてNISA・課税口座の特徴とメリット・デメリットを表1にまとめてみました。

表1.一般NISA・つみたてNISA・課税口座の特徴とメリット・デメリット

(2019.5.16現在)

・ロールオーバーとは、非課税期間の満期に、翌年のNISAの非課税投資枠に移す制度。

・つみたてNISAと一般NISAはどちらか一方を選択して利用可能

・つみたてNISAと一般NISAは、どちらも新規投資額が対象となるため、現在保有している株式や投資信託をNISA口座に移すことはできない。

・2016年1月から、19歳以下の方には「未成年者少額投資非課税制度」(ジュニアNISA)が利用できます。非課税の投資枠は新規投資額で毎年80万円が上限となっています。

NISAで売買手数料「無料」の証券会社

早速、NISAを始めたいという人に、NISAの「株式の売買手数料」が一律無料(2019.5.16現在)の主な証券会社の一覧を載せて起きます。(証券会社の名前をクリックすると、NISA口座開設の案内ページが開きます)

・楽天証券

・SBI証券

・松井証券

・GMOクリック証券

・マネックス証券

・カブドットコム証券

・DMM.com証券

おわりに

結局、毎年少しずつ(40万円以内で)投資して長期でたくさん積み立てて利益を上げたいなら「つみたてNISA」を、少し多め(120万円)の額を毎年投資して中期で大きな利益を上げたいなら「一般NISA」を選択するといいかもしれません。

また、「つみたてNISA」は購入できる商品が、一部の投資信託とETFに限られます。商品の選択肢は一般NISAよりも少ないので、このあたりも口座選択のポイントかもしれません、

いずれにしても、どちらを選択するかは、投資期間が長期狙いか中期狙いか、どのような商品を購入したいかなど、それぞれの投資スタンスにあわせて判断するのがよいかと思います。

話は戻りますが、「NISAとつみたてNISAどっちがいい?」とメールしてきた知り合いに 今回の調査内容を伝えたところ、

「年間の投資枠が大きく売買の融通が利く、一般NISA口座を開設したい」

といっていました。

明日は会社にいけるかな・・・

それではまた。